Tony Illis

Kijkend naar de grote hoeveelheid regelgeving waar de Nederlandse grootbanken mee geconfronteerd worden, is een positief antwoord op deze vraag onwaarschijnlijk. De doelen die de internationale toezichthouders met de grote hoeveelheid regelgeving proberen te bereiken zijn nobel, maar kunnen een negatieve weerslag hebben op juist die partijen die ze proberen te beschermen.

Ondertussen dreigt een voormalig zeer bloeiende business als Financial Markets volledig uit het Nederlandse bancaire stelsel te verdwijnen. Zowel Rabobank, ABN Amro Bank en ING hebben de laatste twee jaar verschillende business lines gesloten. Wat is de reden dat onze grootbanken met bepaalde activiteiten stoppen? Het is te simpel om te zeggen dat er geen winst meer wordt gemaakt. De onderliggende oorzaak is complexer en komt voornamelijk voort uit de verschillende regelgevingen waarmee onze grootbanken geconfronteerd worden.

Impact Dodd-Frank en EMIR

Om de klant te beschermen is in Amerika de Dodd-Frank regelgeving opgesteld en in Europa de EMIR regelgeving. Beide zien er op toe dat financiële producten niet meer bilateraal (OTC) verhandeld worden, maar voortaan via beurs verhandeld, of via een centrale clearingpartij. Reden is dat de OTC markt door toezichthouders als niet transparant wordt gezien, wat banken verleidt tot grote marges op de prijs.

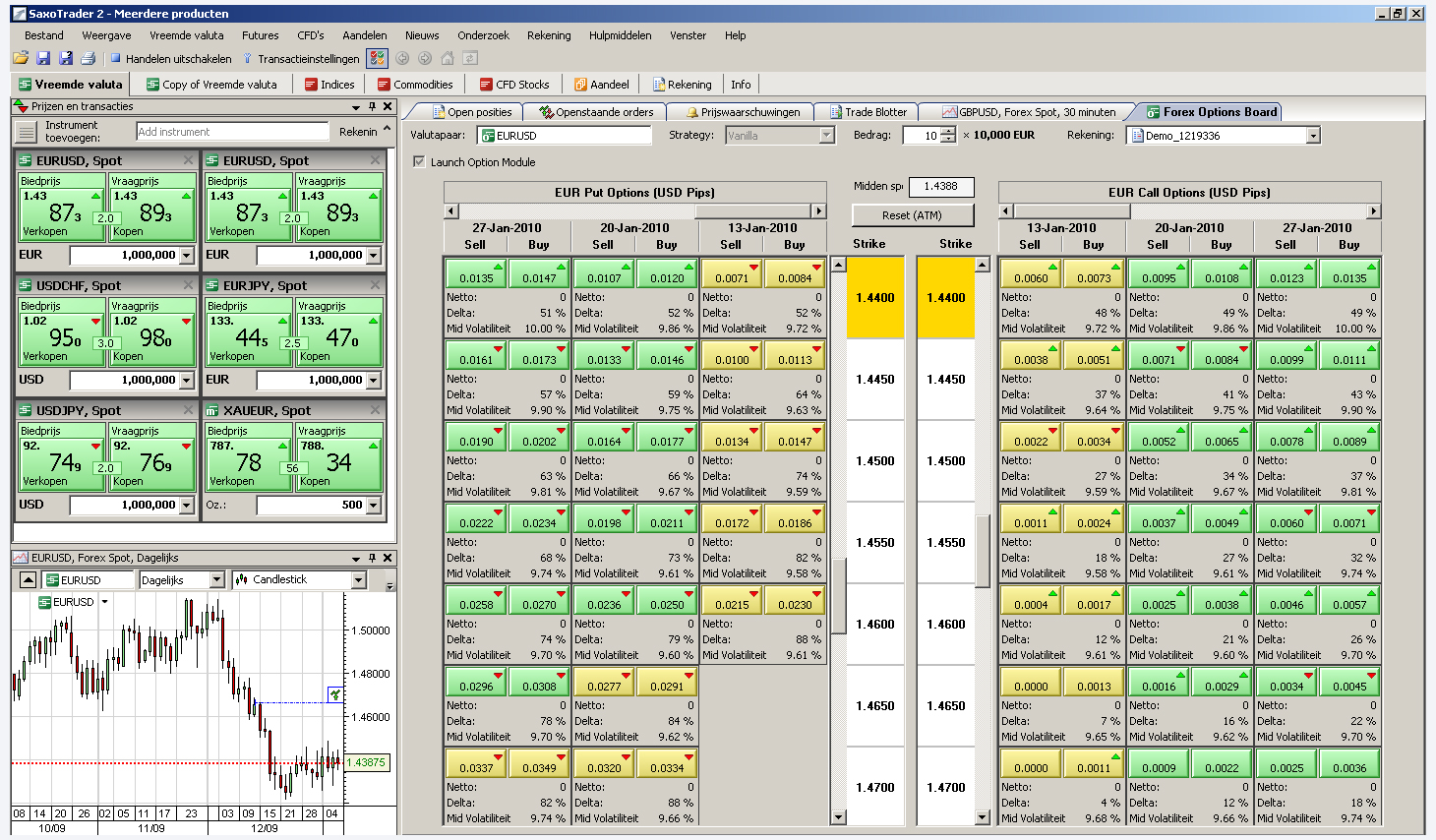

Voor banken kan deze regelgeving grote impact hebben. Bestaande handelssystemen dreigen omgebouwd te moeten worden, interfaces naar de beurzen moeten aangepast worden, en banken moeten zich aansluiten op de clearing infrastructuur en deze onderhouden; een mogelijk zeer grote kostenpost voor banken. Daartegenover staat dat banken waarschijnlijk minder geld gaan verdienen. Momenteel komen bijvoorbeeld in de obligatiehandel prijzen bilateraal tot stand tussen bank en klant, waarbij de klant de werkelijke waarde van de obligatie niet kent. Als dit product straks beurs verhandeld wordt op publicatie-plichtige beursplatforms, dan zal er pre- en post-trade transparantie gegeven moeten worden. Voor de klant is dit beter, maar voor de bank slechter. Banken dreigen minder actief posities te zullen innemen in de markt omdat ze dagelijks met onverkoopbare restposities overblijven, waarvan iedereen straks weet wat de werkelijke prijs is. Een mogelijk gevolg is dat de liquiditeit negatief beïnvloed wordt en bid-ask spreads vergroot zullen worden, wat uiteindelijk weer nadelig zal zijn voor de klant.

Deze maatregel legt bovendien niet alleen verplichtingen op aan banken, maar ook aan klanten zelf. Zo moeten klanten alle transacties die zij doen zelf gaan rapporteren aan centrale ‘trade repositories’, moeten ze actief gaan deelnemen in het reconciliatieproces, en moeten ze een verplichte internationale transactie identificator aanschaffen bij de lokale Kamer van Koophandel. Het lijkt voor klanten onevenredig arbeidsintensief en kostbaar te worden om deze infrastructuur in te richten, met als gevolg dat velen dit soort producten waarschijnlijk niet meer zullen afnemen. Consequentie: banken zullen deze diensten mogelijk moeten stoppen. De genoemde klanten zijn voornamelijk kleine en middelgrote bedrijven en kleinere institutionele klanten, die veel gebruik maken van rente- en valutaderivaten om hun financiële risico’s af te dekken. Dit segment klanten is echter het bulkpercentage van onze grootbanken als je kijkt naar aantallen transacties en het aantal klanten. Hierdoor lopen banken mogelijk het risico om het grootste deel van hun zakelijke klanten kwijt te raken.

De strenge eisen van Bazel 3

Bazel 3 legt strengere kapitaaleisen op aan banken, waardoor ze meer eigen vermogen moeten aanhouden dan in het verleden. Verder worden partijen die de bank geld lenen (obligatiehouders) niet langer beschermd als voorheen. Ook wordt de hoeveelheid leverage die een bank kan aanhouden fors ingeperkt. Oftewel, banken moeten méér eigen vermogen aanhouden, mogen minder vaak het eigen vermogen aan posities opbouwen, en worden bemoeilijkt in het verkrijgen van geld voor het opbouwen van deze posities. De huidige regelgeving dwingt grootbanken tot een ommekeer van het globalisatieproces dat in de jaren ’90 werd ingezet en gestimuleerd werd door internationale toezichthouders. Dit wordt vooral veroorzaakt door de extraterritoriale werking van Dodd-Frank en EMIR; indien wordt voldaan aan het ene regime betekent dit helaas niet dat je automatisch ook voldoet aan het andere regime. Als banken cross-border transacties willen blijven doen dan moeten ze significant investeren in hun infrastructuur en compliance omgeving om dit mogelijk te maken, omdat zij dan voor één en dezelfde transactie aan meerdere regimes moeten gaan voldoen. De kosten hiervoor zullen ongetwijfeld doorberekend worden aan de klant. De straks zelf ook rapportage-plichtige klant kan zijn eigen verplichte rapportages uitbesteden aan de bank. Banken hebben, om de kosten voor de klant te drukken, hierbij gekozen voor een “implied-consent” model, waarbij de klant geacht wordt akkoord te zijn als hij niet reageert. Voor banken betekent dit een grote documentatieslag om alle bestaande contracten met klanten aan te passen met deze regelingen, waarbij de kosten waarschijnlijk verhaald zullen worden op de klant. Door al deze extra regels die niet erg klantvriendelijk zijn, zal het voor klanten moeilijk worden om in deze markt actief te blijven.

Belastinggelden

De recente kredietcrisis heeft aangetoond dat voorkomen moet worden dat belastinggeld gebruikt wordt om banken te redden. Zowel in Amerika als in Europa richt de wetgeving zich op bescherming van de belastingbetaler. In de Verenigde Staten kent men binnen de Dodd-Frank regelgeving de zogenaamde Volcker regel, die is opgesteld om banken te weerhouden speculatieve transacties te doen voor eigen rekening. Door banken dit te verbieden hoopt Volcker het risicoprofiel van banken te verminderen en mogelijke bail-outs te voorkomen.

In Europa heeft men voor een andere opzet gekozen, die tot doel heeft het scheiden van de zakenbank activiteiten van de retail activiteiten (de Liikanen regel geldend voor continentaal Europa), of het omgekeerde, namelijk het afscheiden van de retail activiteiten van de zakenbank (de Vickers regel geldend voor het Verenigd Koninkrijk). Beide methoden dreigen voor onze grootbanken zeer kostbaar te worden en dus zullen zij er mogelijk alles aan doen om dit te voorkomen. Een mogelijke oplossing is het stoppen van bepaalde activiteiten. Zo zagen we dat Goldman Sachs, in reactie op de Volcker regel, hun propdesks gesloten heeft om ze vervolgens onder te brengen in andere entiteiten, en dat vorig jaar Deutsche Bank aankondigde dat ze de financiering en beleggingsdiensten aan het midden- en kleinbedrijf klanten willen verkopen aan geïnteresseerde partijen (oud-HBU). Banken maken dus terugtrekkende bewegingen.

Onzekere toekomst

Door al deze zaken die momenteel spelen zal de Financial Markets business een aantal bewegingen te zien geven.

Door de nieuwe regelgevingen zal de deposito-basis, die zakenbanken nu tot hun beschikking hebben voor het financieren van de trading- en kredietverleningsactiviteiten, straks niet meer toegankelijk zijn door de gedwongen splitsing tussen retail en zakelijk. Zakenbanken zullen zichzelf dan moeten financieren in de kapitaalmarkt en gescheiden eigen vermogen moeten aanhouden voor dergelijke financiering. Als alle marktpartijen dit moeten doen dan zullen bij alle partijen in de markt de posities gedecimeerd worden. Dit kan rechtstreeks gevolgen hebben voor middelgrote- en grote ondernemers die hun bedrijfsactiviteiten willen uitbreiden en hiervoor dus niet meer aan leningen kunnen komen. Andere partijen zullen naar verwachting in dit gat springen. Denk hierbij aan de institutionele partijen zoals verzekeringsmaatschappijen en pensioenfondsen. Deze partijen zullen zich in de nabije toekomst moeten voorzien van de benodigde kennis en expertise om de activiteiten van een Wholesale bank goed te kunnen beoordelen, en te kunnen bepalen hoeveel geld ze bereid zijn in de trading- en financieringsactiviteiten van de bank te steken en tegen welke prijs. Hier liggen nieuwe kansen voor marktpartijen.

Verder zullen er keuzes gemaakt moeten worden, aangezien banken mogelijk niet meer voor al hun trading-activiteiten financiering zullen kunnen vinden. Het zal dan moeilijk worden voor onze grootbanken om een brede marktaanwezigheid te hebben. De grootbanken zullen zich moeten concentreren op een beperkt aantal klanten waar ze een sterke relatie mee hebben, en voor deze klanten kunnen ze een selectief aantal producten en diensten aanbieden. Van een breed aanbod zal men dus naar geconcentreerde klantfocus migreren, met alle concentratierisico’s van dien.

Onze grootbanken moeten mogelijk ook heroverwegen hoe zij in internationaal perspectief hun activiteiten gaan inrichten, met branches of met dochterondernemingen. Als een Nederlandse bank een branche heeft in de Verenigde Staten. dan is onder Dodd-Frank die branche onderhevig aan het Dodd-Frank regime, maar tegelijkertijd is volgens de EMIR regelgeving de branche onderdeel van de Nederlandse legale entiteit en daarmee ook onderhevig aan alle Europese EMIR verplichtingen. In tegenstelling tot branches, die plichtig zijn aan de regels van beide regimes, worden dochterondernemingen gezien als een eigen legale entiteit, waardoor deze dus alleen onder de Amerikaanse regelgeving vallen. Banken zullen dus moeten heroverwegen hoe ze hun internationale kantorennetwerk gaan structureren, en deze ombuigingen kunnen kostbaar zijn. De beslissingen die onze grootbanken hierin nemen zullen consequenties hebben voor hoe professionele tegenpartijen onze banken beschouwen als handelspartij, aangezien branches betrouwbaarder beschouwd worden dan dochterondernemingen. Het omvormen van de business structuur voor buitenlandse kantoren is dus een mogelijke kostenpost.

Migreren van ‘trading’als activiteit

Een andere beweging die de komende jaren zichtbaar zal worden is het migreren van ’trading’ als activiteit van banken naar andere typen partijen. Hedge funds zullen mogelijk meer de marketmaking activiteiten in de markt gaan vervullen, terwijl pensioenfondsen, verzekeraars en energiemaatschappijen meer de zakelijke financiering voor hun rekening kunnen gaan nemen. Dit ondanks de risicoscheiding die Liikanen en Vickers willen aanbrengen, waardoor er al meer bescherming komt voor belastingbetalers. Sterker nog, de kans is groot dat banken zullen besluiten te stoppen met die activiteiten die de bank ertoe zouden dwingen de zakentak af te sluiten van de activiteiten van de rest van de bank. Banken zullen zich mogelijk meer gaan oriënteren op de Wealth Management en Private Banking activiteiten, die minder last hebben van de regels die nu op komst zijn. Het verdienmodel van deze business is meer voorspelbaar, en de investering om deze business te continueren is minimaal vergeleken bij de bovengenoemde investeringen om een zakenbank te blijven behouden.

Resumerend is de conclusie dat de Financial Markets business in Nederland een onzekere toekomst tegemoet gaat. Noch de banken zelf, noch de toezichthouders zien dit graag gebeuren, maar het huidig economisch- en financieel-juridisch klimaat doen deze impopulaire conclusie trekken. En dat is slecht nieuws voor alle betrokken partijen. De toezichthouders zien niet graag dat het zakenbank landschap in Nederland verwordt tot een Mickey Mouse business. Onze banken moeten zich herstructureren en zien hun activiteitenpallet en marktaanwezigheid aanzienlijk inkrimpen. En de klanten worden wellicht beter beschermd, maar zullen indirect de dupe zijn van hogere kosten, verslechterde marktliquiditeit, ontoegankelijkheid van voormalig verhandelbare producten, en verplichte activiteiten die zij van rechtswege zullen moeten vervullen om in de markt aanwezig te mogen zijn. Financial Markets in Nederland kent in de nabije toekomst dus alleen maar verliezers.

De auteur, Tony Illis, is directeur van TLM Goldman Consulting.

Heeft Financial Markets nog toekomst in Nederland als gevolg van de regelgeving ?

13 octubre 2014

Knowledge Base

Gracy Reageren

Goed geschreven artikel over financial markets. Hebben jullie meer artikelen van deze auteur?

Michel Klompmaker Post author Reageren

Dag Gracy, Dit is het enige artikel so far. We kunnen je wel in contact brengen met hem.