Wereldwijd hebben de centrale banken de afgelopen jaren nieuwe instrumenten ontwikkeld om de kredietcrisis, de Europese schuldencrisis en COVID-crisis te helpen opvangen en beter te kunnen sturen op inflatie. Een overzicht van die instrumenten, hun werking, hoe sommige weer afgebouwd worden en de ontwikkelingen die in de toekomst mogelijk ook om nieuwe instrumenten vragen. Centrale banken hebben sinds de kredietcrisis hun instrumentarium uitgebreid om hun mandaat te kunnen blijven vervullen. Naast het reguliere rentebeleid zijn nieuwe instrumenten toegevoegd, zoals aankopen van financiële activa en gerichte leenoperaties aan banken. Hierdoor is de balans van het Eurosysteem fors gegroeid, maar zijn ook de mogelijke neveneffecten van het beleid toegenomen. Nu centrale banken als reactie op de hoge inflatiedruk begonnen zijn met het terugschroeven van de stimuleringsmaatregelen, is een nieuwe fase aangebroken. De nieuwe instrumenten worden afgebouwd, maar blijven in de toekomst beschikbaar. Daarnaast zullen centrale banken blijven inspelen op nieuwe ontwikkelingen, bijvoorbeeld in verband met digitaal geld en de opkomst van niet-banken, en zo nodig hun instrumentarium daarop aanpassen.

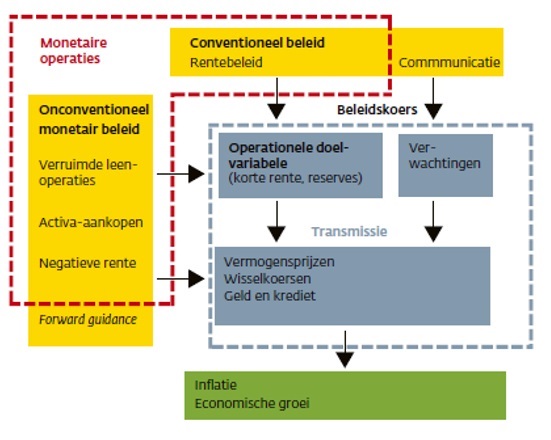

De doelstelling van de ECB en veel andere centrale banken is handhaving van prijsstabiliteit. De prijzen van goederen en diensten in de economie worden echter niet rechtstreeks door centrale banken beheerst. Via financiële markten en banken werken monetaire operaties indirect door naar rentes die bedrijven en huishoudens betalen, en vervolgens naar de economische bedrijvigheid. Dit proces waardoor monetaire operaties uiteindelijk de inflatie en de economische groei beïnvloeden wordt monetaire transmissie genoemd.

Hoe het monetaire instrumentarium wordt ingezet is afhankelijk van de gewenste monetaire beleidskoers (stance). Deze koers geeft aan in welke mate het monetaire beleid verruimend (stimulerend effect op de economie) of verkrappend (vertragend effect op de economie) is. Op basis van de (verwachte) economische ontwikkelingen stellen centrale banken de gewenste stance vast, die vervolgens wordt vertaald in een of meerdere operationele doelvariabele(n). Dit zijn variabelen, zoals de korte marktrente, die de centrale bank van dag tot dag goed kan beheersen met behulp van haar monetaire operaties.

Instrumenten van centrale banken

Lange tijd was het monetaire beleid vooral gericht op het sturen van de korte rente om daarmee de gewenste stance te bereiken. In reactie op uitzonderlijke crisisomstandigheden – de kredietcrisis, de Europese schuldencrisis en de COVID-crisis – en een periode van aanhoudend lage inflatie hebben centrale banken wereldwijd echter een reeks nieuwe instrumenten ingezet om hun mandaat te kunnen blijven vervullen. De ruimte voor verdere monetaire verruiming via het reguliere rentebeleid was namelijk beperkt omdat de rente na een structurele daling gedurende de afgelopen decennia dichtbij of zelfs onder nul was gekomen. Daarom is de monetaire gereedschapskist aangevuld met vier typen instrumenten:

* Uitbreiding van leenoperaties, waarmee krediet wordt verstrekt aan banken. Oorspronkelijk waren deze operaties alleen bedoeld om de geldmarkt te voorzien van liquiditeit en korte rentes te sturen. Maar sinds de kredietcrisis zijn daarnaast omvangrijke operaties aangeboden om de financiering van banken en de kredietverlening aan de economie te ondersteunen.

* Rechtstreekse activa-aankopen om financiële markten te ondersteunen en de kapitaalmarktrente te drukken. Interventies op specifieke markten, bijvoorbeeld van kwetsbare landen tijdens de Europese schuldencrisis, waren nodig om de transmissie te ondersteunen. Daarnaast heeft de ECB “kwantitatieve verruiming” toegepast: grootschalige aankopen om de lange rente te drukken en daarmee de financiële condities te verruimen.

* Negatieve beleidsrente om de reikwijdte van het traditionele rente-instrument te vergroten en de perceptie bij marktpartijen weg te nemen dat de rente begrensd is bij nul.

* Forward guidance als communicatiemiddel om informatie te verschaffen over de verwachte monetaire beleidskoers.

Daar waar het conventionele rentebeleid zich vooral richt op de stance, richten de nieuwe instrumenten zich vooral op versterking van de monetaire transmissie. Zie hiervoor de illustratie boven dit artikel waarvan de copyrights bij DNB liggen.

Instrumentarium kan zo nodig verder worden aangepast

De nieuwe instrumenten zijn in veel opzichten succesvol geweest: paniek in het financiële stelsel is ingedamd en de kredietverlening is ook tijdens de COVID-crisis op peil gebleven. De inflatie is weliswaar lange tijd onder de doelstelling gebleven, maar een echt deflatoire ontwikkeling is voorkomen. Tegelijkertijd zijn er ook kanttekeningen. Zo zijn logischerwijs de risico’s voor de centrale bank navenant toegenomen en kunnen de maatregelen ongewenste neveneffecten hebben op marktwerking en de financiële stabiliteit. Dit vereist een grondige afweging van de kosten en baten bij de inzet van deze nieuwe instrumenten.

Sinds vorig jaar is een nieuwe fase aangebroken, waarin de inflatiedruk voor het eerst in lange tijd fors is opgelopen. Dit vraagt om een normalisatie van het monetaire beleid en uitfasering van de stimuleringsmaatregelen. Inmiddels zijn de netto activa-aankopen gestaakt, is de negatieve beleidsrente beëindigd en heeft de ECB het gebruik van forward guidance over toekomstige beleidsvoornemens tot een minimum beperkt vanwege de huidige grote onzekerheid. Bovendien is een nieuw stabilisatie-instrument (Transmission Protection Instrument, TPI) aangekondigd om overmatige rentestijgingen op specifieke markten tegen te gaan. Deze samenstelling van instrumenten is erop gericht om inflatie terug te brengen naar de doelstelling en verstoringen in de monetaire transmissie te beperken.

De ECB heeft echter geen volledige controle over economische ontwikkelingen en inflatie, zoals ook wel blijkt uit de lange periode van lage inflatie het afgelopen decennium en de huidige zeer hoge inflatie. Zowel structurele veranderingen zoals globalisering, als andere beleidsterreinen zoals begrotingsbeleid en loon- en prijsbeleid, hebben invloed op de inflatie. Mede als reactie op deze voor de centrale bank externe factoren blijft het monetaire instrumentarium continu in beweging om zo goed mogelijk invulling te kunnen geven aan het mandaat. Naast de nieuwe vragen over de inzet en uitfasering van onconventionele instrumenten om de huidige hoge inflatie het hoofd te bieden – een proces waarmee de ECB nog nauwelijks ervaring heeft opgedaan – zullen in de toekomst mogelijk verdere aanpassingen aan het instrumentarium nodig zijn als reactie op actuele thema’s zoals klimaatverandering, de ontwikkeling van digitaal geld en de toename van niet-bancaire financiering.

Bron: DNB